1月11日收盘后,连连数字科技股份有限公司(下称"连连数字")更新港股IPO申报稿。其2023年前三季度的数字支付服务总支付额(下称"TPV")为1.31万亿,超过2022年全年。

连连数字此次港股IPO,由中金公司及摩根大通担任联席保荐人。连连数字已经历多轮融资,投资方包括光大集团旗下光大投资、博裕资本旗下博裕景泰、泰康旗下泰康人寿等。

股权摘要,数据来源:申报稿

连连数字曾进行过A股科创板IPO上市辅导,但最后选择放弃。另外,连连数字目前仍然处于亏损,其2023年前三季度营业收入7.37亿元的情况下,其归母净利润为-6.08亿元。资产方面,截至2023年9月30日,虽然连连数字总资产为102.1亿元,但净资产仅有5.69亿元。

如果连连数字IPO失败,则部分对赌协议将恢复效力。

连续经营亏损

连连数字的大部分收入来自数字支付服务,该业务虽然2023年前三季度的TPV高达1.31万亿,但连连数字本身的营业收入并不高。

2020年至2022年以及2023年前三季度(下称"报告期"),连连数字的营业收入分别为5.89亿元、6.44亿元、7.43亿元、7.37亿元。其中数字支付服务占比分别为91.4%、91.3%、84.8%、84.9%。

数字支付服务可细分为全球支付及境内支付。其中境内支付是指,连连数字作为支付服务提供商,通过为企业客户提供数字化平台,整合终端买家在购买商品时发起的各种在线及线下支付方式的支付信息,帮助企业客户简化其收款流程并降低运营成本。

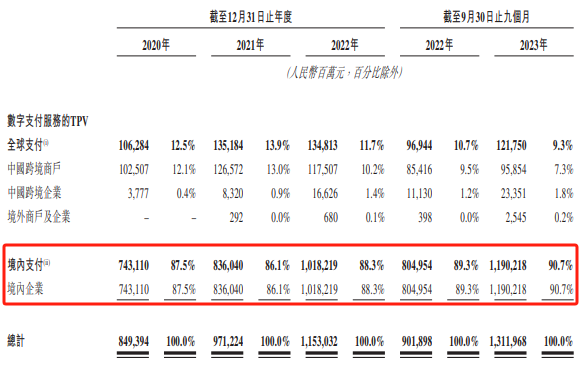

值得一提的是,境内支付虽然提供了大多数的TPV,但有关收入并不高。具体来看,连连数字报告期内境内支付的TPV分别为7431.1亿元、8360.4亿元、1.02万亿、1.19万亿,占总TPV的87.5%、86.1%、88.3%、90.7%。由于与全球支付相比,境内支付的费率通常较低,所以境内支付有关收入分别为1.6亿元、1.47亿元、1.51亿元、1.42亿元,仅占连连数字营业收入的27.2%、22.9%、20.4%、19.2%。

数字支付服务总支付额(TPV)摘要,数据来源:申报稿

并且,从毛利率角度来看,连连数字境内支付毛利率远低于全球支付。具体而言,连连数字报告期内境内支付毛利率分别为23.7%、30.4%、29.0%、26.9%。而全球支付的毛利率则分别为83.1%、82.0%、78.5%、73.1%。

原因主要有两个,一是连连数字提供更广泛的全球支付服务范围,包括境外市场汇兑服务等利润率较高的服务;二是因市场标准、业务性质及竞争程度导致的全球支付与境内支付的产品结构性差异,并且境内支付的代理商服务费占TPV的百分比一般高于全球支付。

综上导致,连连数字境内支付虽然占TPV的比例较高,但有关收入较低,且毛利率也比较低。

连连数字全球支付是指,其主要帮助在全球及地区性电商平台上销售商品的商户转回其资金。通过将连连数字在当地银行账户下设置的虚拟账户分配给商户(这些商户一般由于没有当地住所而难以开立境外银行账户),连连数字让商户能够在当地从电商平台收取资金,并将资金跨境转回其境内的银行账户。

该业务包括,收单、收款、付款及汇兑服务等。

流程摘要,数据来源:申报稿

全球支付不光是连连数字收入的最大来源,而且提供了大多数的毛利。具体而言,连连数字报告期内全球支付有关收入分别为3.78亿元、4.41亿元、4.79亿元、4.84亿元,占营业收入的比重分别为64.2%、68.4%、64.4%、65.7%。毛利方面,连连数字2023年前三季度总毛利为4.26亿元,其中全球支付便有3.54亿元,占比约为83.1%。

连连数字剩余营业收入则主要为增值服务,包括数字化营销、运营支持、引流服务、账户及电子钱包、软件开发等。其中2023年前三季度,增值服务提供的毛利为2898.9万元,占连连数字总毛利的6.8%,比例不高。

业务摘要,数据来源:申报稿

连连数字期间费用中最高的为一般及行政开支,报告期内金额分别为2.9亿元、2.63亿元、2.58亿元、3.11亿元。此外,研发费用分别为1.24亿元、1.74亿元、2.1亿元、1.89亿元;销售及营销费用则为第三,分别为0.69亿元、0.9亿元、1.39亿元、1.32亿元。

再增减一些金额较小的科目后,连连数字报告期内经营利润均为亏损,且亏损金额变大,分别为-1960.6万元、-6562.1万元、-9986万元、-1.27亿元。

经营利润摘要,数据来源:申报稿

净资产不到6亿

相较于经营利润的亏损金额,连连数字归母净利润亏更多。连连数字报告期内归母净利润分别为-3.68亿元、-7.47亿元、-9.17亿元、-6.08亿元。其中2021年和2022年的亏损金额比连连数字当期的营业收入还高。

造成这一现象的主要原因是,连连数字联营公司亏损导致。报告期内,给连连数字除税前利润的影响分别为-3.28亿元、-6.87亿元、-8.05亿元、-4.71亿元,主要为连通(杭州)技术服务有限公司(下称"连通公司")导致。

2017年,连连数字与美国运通公司(下称"美国运通")的关联公司成立合资企业连通公司。资料显示,美国运通创立于1850年,总部设在美国纽约。 美国运通公司是国际上最大的旅游服务及综合性财务、金融投资及信息处理的环球公司,在信用卡、旅行支票、旅游、财务计划及国际银行业占领先地位。

根据协议,连连数字将帮助连通公司建立其本地网络、基础设施和系统,并在监管沟通方面向其提供支持;美国运通将以专业知识、经验及资源,帮助连通公司建立网络、开发产品,并在技术等领域为连通公司提供业务营运支持。

连通公司则是在四方模式支付网络中作为清算和结算机构。包括,连通公司为中国发卡行,发行的带有"美国运通"品牌名称的银行卡,提供结算、清算及相关功能。连通公司为其网络内的发卡行和商户收单机构提供银行卡清算及结算服务,为中国消费者在中国及全球各地提供持卡人权益。

申报稿显示,截至2023年9月30日,连通公司累计发卡1921.8万张。连通公司2023年前三季度总交易量为1393.54亿元。

连通公司业务摘要,数据来源:申报稿

关于连通公司报告期内的大额亏损,连连数字在申报稿中表示,连通公司的清算系统的建立与维护需要大量初始投资,尤其是合作方激励、营销及福利开支、技术及基础设施、服务外包成本、人员及其他运营成本方面。但从长远来看,连连数字预期连通公司的初始投资将会收回。

连连数字目前虽然持有连通公司45.2%的股权,但仍低于美国运通54.8%的持股比例。连连数字不但没有连通公司的控制权,并且连连数字仅有权提名一名副财务总监及╱或一名副首席技术官。而美国运通有权提名连通的各高管人员,包括其首席执行官、财务总监、首席技术官、首席运营官、法律总顾问等。并且,连通公司的日常运营管理由美国运通提名的代表负责。

资产方面,由于亏损等因素,连连数字虽然截至2023年9月30日总资产为102.1亿元,相较2022年的101.46亿元有所增加。但连连数字截至2023年9月30日净资产只有5.69亿元,而2022年年末为10.6亿元。如果没有外部"输血",在亏损状态下,连连数字未来的净资产会如何?

另外,连连数字总资产与净资产相差较大的主要原因之一,与客户有关。因结算周期或客户偏好定期收款,连连数字有大额尚未转账给客户的资金,其在客户备付金账户中。按会计准则,这部分资金既要计为资产,又要计为负债。比如截至2023年9月30日,连连数字应付商户及其他客户款项为90.16亿元。

经营活动现金净流量方面,连连数字报告期内为负正负正交替进行,即-5918.7万元、1.06亿元、-3333.7万元、4573.9万元。

资产负债表摘要,数据来源:申报稿

此外,连连数字曾有多轮融资。其中2020年10月的D轮,连连数字投后估值大概150亿元。不久,连连数字2020年12月便进行上市辅导备案。从有关公告可知,连连数字彼时的目标为A股科创板。关于放弃科创板的原因,连连数字在港股IPO申报稿中表示,为进一步拓展公司的全球业务,并考虑到香港联交所能够为公司提供获取境外资本及吸纳各类境外的国际化平台,公司于2023年上半年自愿决定不再继续推进先前的A股IPO,转而寻求在香港上市。

需要指出的是,若连连数字IPO失败,则此前投资者的部分特别权利将恢复,包括优先购买权、优先选择权、共同出售权、知情权、清算权及反摊薄权等。